На какие мероприятия нужно обратить пристальное внимание?

В 2021 году нас ждет много поправок, в том числе новые реквизиты платежек, изменения в работе с подотчетниками, отмена ЕНВД, повышение лимитов по УСН. Разобраться в ближайших изменениях и подготовиться к ним поможет наш обзор.

Заполнение платежек

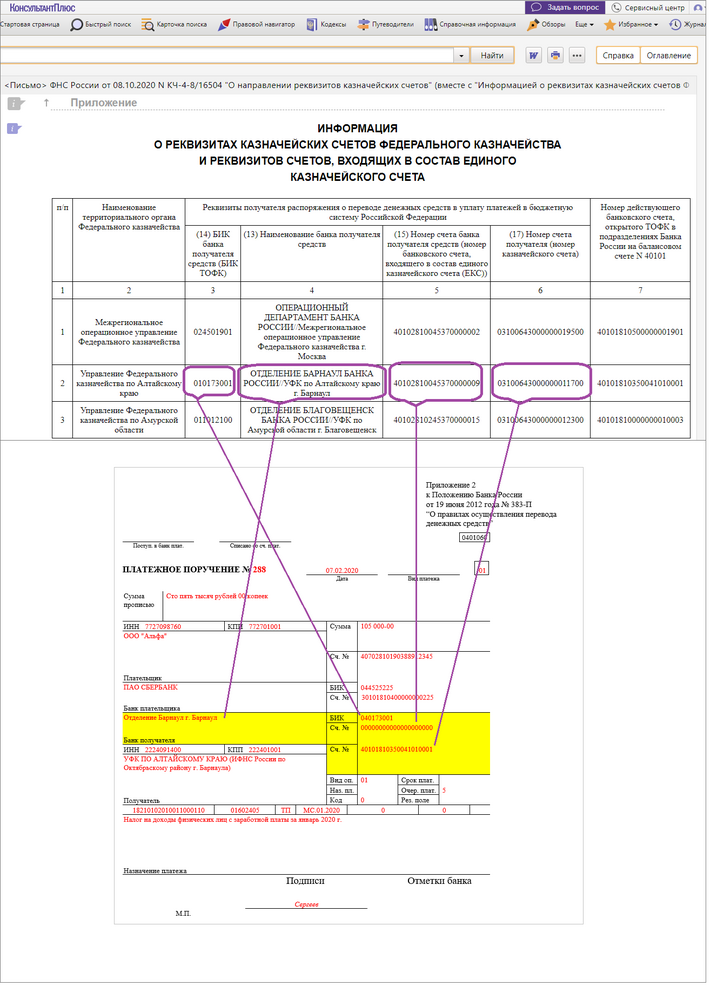

С 1 января меняются реквизиты получателей средств при расчетах с бюджетом. ФНС направила информацию о том, как заполнить следующие реквизиты:

- наименование банка получателя;

- БИК банка получателя;

- номер счета банка получателя средств;

- номер счета получателя.

Соотношение полей в платежке 2020 года и новых реквизитов

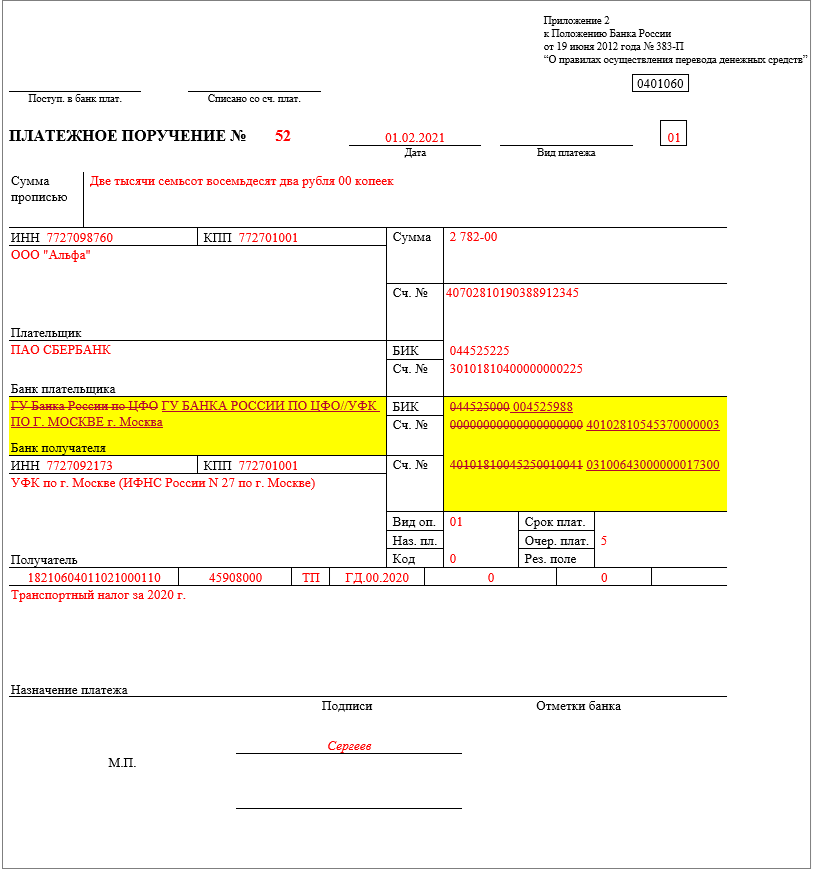

Пример заполнения платежки в 2021 году (г. Москва)

Сейчас московские организации указывают счет 40101810045250010041 УФК по г. Москве.

С 1 января в этом поле нужно указать 03100643000000017300. А строкой выше — новый счет 40102810545370000003.

В поле для БИК надо указать 004525988 (вместо 044525000), наименование банка-получателя — «ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва».

При подготовке платежки можно свериться с данными специального сервиса ФНС.

Расчеты с сотрудниками

Выдача денег под отчет. В конце ноября вступили в силу поправки, согласно которым разрешается следующее:

- оформить один приказ на несколько выдач подотчетных сумм. Указать в приказе можно одно лицо или нескольких лиц, как и сейчас;

- самостоятельно установить срок, в течение которого подотчетник должен представить авансовый отчет. Требование о 3 днях исключено.

При необходимости внесите изменения в локальные акты о работе с подотчетниками.

Прямая выплата пособий. С января на прямые выплаты переходят оставшиеся регионы:

- Москва;

- Санкт-Петербург;

- Краснодарский край;

- Пермский край;

- Ханты-Мансийский автономный округ;

- Московская область;

- Свердловская область;

- Челябинская область.

Расскажите об изменениях работникам, которые получают пособие по уходу за ребенком, и соберите с них заявления на 2021 год. Чтобы пособие за январь пришло сотрудникам в срок, передать данные в ФСС лучше в середине января.

Детские пособия. 1 января завершается период, когда банки без штрафов могут переводить детские пособия на карту Visa или Mastercard.

Если у вас есть такие операции, попросите сотрудников оформить карту «Мир» и переписать заявление на выплату, указав в нем новые реквизиты.

К выплатам с периодичностью не чаще раза в год (например, единовременному пособию при рождении ребенка) требование о переводах на карту «Мир» неприменимо.

НДФЛ

Централизованная уплата налога. Если в одном муниципалитете у вас несколько подразделений, то одно из них можно сделать ответственным. Оно будет платить налог одной платежкой, сдавать единую отчетность. Чтобы перейти на этот порядок с 2021 года, нужно подать уведомление в инспекцию, которая обслуживает ответственное подразделение. Срок подачи — не позднее первого рабочего дня нового года, т.е. 11 января. Поэтому сдать документы лучше в уходящем году. Не забудьте внести изменения в учетную политику.

Если в 2020 году вы уже перешли на этот порядок, снова подавать уведомление не нужно. В форме вы указывали, начиная с какого года вы перешли на упрощенный порядок.

Повышение ставки. С 2021 года вводится прогрессивная шкала. Платить НДФЛ по обычной ставке 13% нужно будет до тех пор, пока совокупность налоговых баз не превысит 5 млн руб. Превышение будет облагаться по ставке 15%. Подробнее см. в обзоре.

Обновите вашу учетную программу, чтобы учесть нововведения.

Имущественные налоги

Изменение кадастровой стоимости. С 2021 года ряд регионов, в том числе Ленинградская и Нижегородская области, переходят на новый порядок установления кадастровой стоимости в размере рыночной. Обращаться нужно будет в региональное бюджетное учреждение, а не в комиссию при Росреестре. В связи с этим в кодексе уточнено, что в любом случае для расчета земельного налога и налога на имущество рыночная стоимость используется с даты начала применения изменяемой кадастровой стоимости.

Это одно из двух исключений — случаев, когда изменение кадастровой стоимости учитывается в текущем и прошлых периодах. Второй случай — если это предусмотрено Законом о кадастровой оценке. Подробнее см. в нашей новости.

Налог на прибыль

Смена порядка расчета авансов. В этом году были введены особые правила освобождения от ежемесячных платежей и перехода на авансы по фактической прибыли. С 1 января они утратят силу. Если вы их применяли, не забудьте внести изменения в учетную политику.

Чтобы в 2021 году перейти на уплату авансовых платежей по фактической прибыли или вернуться к другому способу уплаты авансовых платежей, нужно подать уведомление до конца текущего года.

Если вы платите квартальные авансы, то при превышении в 2021 году лимита в 15 млн руб. нужно дополнительно рассчитывать и уплачивать ежемесячные авансы внутри квартала. Уведомлять налоговую об этом не требуется. Напомним, что в 2020 году лимит был временно повышен до 25 млн.

Инвестиционный вычет. При планировании бюджета учтите следующее:

- при продаже объекта, к части стоимости которого был применен инвестиционный налоговый вычет, доходы можно уменьшить. Вычитается остаточная стоимость объекта, соответствующая части первоначальной стоимости, к которой не был применен вычет;

- на следующие периоды разрешено переносить не только остаток инвестиционного вычета (то есть расходы, уменьшающие платеж в региональный бюджет), но и расходы, уменьшающие налог в федеральный бюджет;

- если вы больше не применяете вычет к объекту, допускается амортизация последующих затрат на его достройку, дооборудование, модернизацию.

Централизованная уплата налога. Платеж в региональный бюджет нужно распределять и уплачивать по месту нахождения головной организации и ее обособленных подразделений. Если в одном регионе есть несколько подразделений, можно выбрать ответственное и платить через него. До конца года нужно сообщить о своем решении инспекциям по месту нахождения головной организации и всех подразделений этого региона (см. форму уведомления и образец заполнения). Изменения следует отразить в учетной политике.

Если в 2020 году вы уже платили налог через ответственное подразделение и никаких изменений не произошло, сдавать уведомление повторно не нужно.

Продление действия ставок и ограничений на перенос убытков. С 2017 года поменялась схема распределения налога между бюджетами: вместо 2% в федеральный бюджет и 18% в региональные стало 3% и 17% соответственно. С 2021 года должны были применяться прежние значения, но срок возвращения к ним перенесли на 2025 год.

В 2021 году планировали отменить положение о том, что на будущий год можно перенести лишь 50% убытков. Однако его действие продлили на год.

Проверьте положения учетной политики в этой части и при необходимости внесите изменения.

НДС

Формат корректировочных счетов-фактур. Форматы корректировочного счета-фактуры и согласия покупателя на изменение стоимости обновлены. Это позволяет, к примеру, вносить сведения о маркировке, указывать артикул и т.д.

До 1 октября 2021 года можно применять как старые, так и новые форматы.

Истребование документов. Если инспекция запросила пояснения по льготам, заявленным в декларации, то вместо пакета документов можно передать электронный реестр. Инспекция выберет, какие документы из него запрашивать (минимум половина истребованных документов должны подтверждать наиболее крупные суммы льготных операций).

Раньше реестр можно было подать на бумаге, но теперь это не имеет смысла, так как тогда все равно истребуется весь комплект.

Отмена ЕНВД

В 2021 году применять ЕНВД нельзя.

Как «закрыть» год. Последнюю декларацию нужно сдать не позднее 20 января, внести платеж — не позднее 25 января. При расчете учтите, что платеж за IV квартал можно уменьшить на страховые взносы и пособия, начисленные в 2020 году, но выплаченные в 2021 году.

Как работать в 2021 году. Не забудьте, что при смене режима нужно внести изменения в настройки ККТ и сформировать отчет об изменении параметров регистрации. Перерегистрировать кассу в налоговом органе не нужно.

Для подбора нового режима налогообложения можно воспользоваться информацией на сайте ФНС.

О нюансах учета в связи с отменой ЕНВД, описанных в законе и в разъяснении ФНС, читайте в наших материалах.

Если вы не применяли УСН и хотите перейти на этот спецрежим, то до конца года нужно подать уведомление по форме N 26.2-1. Доходы, полученные в рамках ЕНВД, не учитываются при определении ограничения по доходам (не более 112,5 млн руб.) для перехода на УСН.

Если вы сейчас совмещаете УСН и ЕНВД и хотите остаться на «упрощенке», то никаких уведомлений подавать не нужно.

Если вы применяли ЕНВД и переходите на общий режим, то уведомление также не требуется.

Лимиты по УСН

Переход на УСН. Чтобы организация могла перейти на «упрощенку» с 2021 года, ее доходы за 9 месяцев текущего года не должны превысить 112,5 млн руб. Чтобы сравнить доходы с предельным значением, учтите выручку от реализации и внереализационные поступления, а НДС не включайте.

Для применения спецрежима до конца года нужно подать уведомление по форме N 26.2-1.

Применение УСН в 2021 году. Чтобы применять УСН в 2021 году со стандартными ставками, нужно соблюдать ряд условий. К примеру, доходы не должны будут превысить 150 млн руб., а численность штата — 100 человек.

Если допущено небольшое превышение (50 млн руб. по доходам, 30 человек по штату), можно остаться на «упрощенке», но налог будет считаться по повышенным ставкам:

- 20% — при объекте «доходы минус расходы» (общая ставка — 15%);

- 8% — при объекте «доходы» (общая ставка — 6%).

При нарушении других условий право на применение УСН утрачивается.

Лимит по доходам в 150 и 200 млн руб. подлежат индексации и, возможно, будут немного увеличены за счет применения коэффициента-дефлятора 1,032. Как только появятся разъяснения на этот счет, мы о них сообщим.

Налоговые каникулы для МСП

Для малого и среднего бизнеса из пострадавших отраслей были введены налоговые каникулы: часть платежей была перенесена на декабрь с более ранних дат. По платежам за II квартал предусмотрено освобождение.

Платежи, по которым срок был перенесен на декабрь и действует освобождение

| Платеж | Обычный срок | Новый срок |

| Страховые взносы (кроме взносов на травматизм) за май | 15 июня | 15 декабря |

| Страховые взносы на травматизм за май | 15 июня | 15 декабря |

| Транспортный налог за II квартал | Зависит от региона | 30 декабря |

| Земельный налог за II квартал | Зависит от муниципалитета | 30 декабря |

| Налог на имущество за II квартал | Зависит от региона | 30 декабря |

Платежи, по которым срок был перенесен на декабрь и освобождения нет

| Платеж | Обычный срок | Новый срок |

| Страховые взносы (кроме взносов на травматизм) за июль | 17 августа (15 августа — суббота) | 15 декабря |

| Страховые взносы на травматизм за июль | 17 августа (15 августа — суббота) | 15 декабря |

| 3-й ежемесячный авансовый платеж в I квартале по налогу на прибыль | 30 марта (28 марта — суббота) | 28 декабря |

| Транспортный налог за I квартал | Зависит от региона | 30 декабря |

| Земельный налог за I квартал | Зависит от муниципалитета | 30 декабря |

| Налог на имущество за I квартал | Зависит от региона | 30 декабря |

Отложенные платежи можно вносить в рассрочку.

Кассы и маркировка

Ведение кассы. Если обособленное подразделение не хранит наличность и по окончании кассовых операций сдает ее в кассу юрлица, оно может не вести кассовую книгу (ф. 0310004).

Из кассы нельзя выдавать банкноты с повреждениями. Их нужно сдать в банк.

Маркировка. С 15 декабря нельзя продавать немаркированные шины. Промаркировать остатки можно до 1 марта 2021 года.

С 1 января нельзя продавать товары легкой промышленности (одежду, постельное и кухонное белье) без маркировки. Промаркировать остатки можно в течение января.

Бухучет

Новые стандарты. С будущего года нужно перейти на новый ФСБУ 5/2019 «Запасы» (см. обзор). Он заменяет ПБУ 5/01.

Несколько особенностей нового стандарта:

- применяется для незавершенного производства;

- может не действовать для запасов, предназначенных для управленческих нужд;

- не действует в отношении малоценных основных средств (поскольку они используются более года и не относятся к запасам);

- меняет порядок определения фактической себестоимости запасов и оценки запасов после признания.

Переход на этот стандарт обязателен. Еще 3 новых ФСБУ можно начать применять с 2021 года, но не обязательно:

Изменения следует отразить в учетной политике.

Сдача документов в архив. В этом году поменялись сроки хранения бухгалтерских документов. Несколько примеров:

- счета-фактуры нужно хранить 5 лет, а не 4 года;

- документы о недостачах — 10 лет, а не 5 лет;

- книги учета доходов и расходов при УСН — 5 лет, а не постоянно.

Подробнее о сроках хранения документов см. в готовом решении.

Документ:

Обзор: «Основные изменения налогового законодательства в 2021 году»